TAX RETURN 確定申告のしかた

確定申告の5ステップ

アパートやマンションなどの不動産を人に貸して得た利益は、不動産所得になります。

不動産所得は、「白色申告」と特別控除が受けられる「青色申告」を選ぶことができます。

青色申告を選ぶ場合は、青色申告承認申請書にて、事前に届け出ておく必要があります。

※青色申告を申請する場合は対象となる不動産が、独立家屋は概ね5棟以上、アパート等は概ね10戸以上が目安です。

確定申告とは

1年間(1月1日から12月31日)に得られた収入から収入を得るために必要な支出を差し引いた金額にかかる税金を自ら計算して、税務署に申告・納税、または税金の還付(払い戻し)を受けることをいいます。 確定申告書の提出期間は、2月上旬から3月中旬です。

※実際のお手続きにあたっては、税理士など有資格者へご相談ください。

必要書類を準備する

確定申告書Bおよび、青色申告決算書(不動産所得用)もしくは白色申告収支内訳書(不動産所得用)を用意します。

WEBからも申請できます。その他、収入金額のわかるもの(通帳、契約書など)、経費がわかるもの、

(領収証、明細、ローン返済表)、賃借人の氏名、家賃月額、賃借期間、敷金、礼金などがわかる資料を準備します。

収支内訳を計算する

不動産所得の計算方法

不動産所得は必要経費を差し引いて計算します。

不動産の

総収入金額

必要

経費

不動産

所得

不動産の総収入金額

- 貸付による賃貸料収入

- 礼金、権利金、更新料など

- 敷金や保証金のうち返還する必要のないもの

- 共益費や管理費などの名目で受け取るもの

必要経費として認められるもの

| 租税公課 | 土地・建物にかかる不動産取得税や登録免許税、固定資産税、印紙税、事業税など |

|---|---|

| 損害保険料 | 建物にかかる火災保険や地震保険などの損害保険料 |

| 修繕費 | 建物の修繕のために支払った金額 |

| 水道光熱費 | 共用部分の電気代、水道代など |

| 減価償却費 | 建物の取得価額を耐用年数に応じて各年分に分配した金額 |

| 借入金利子 | 土地、賃貸住宅を購入するために借り入れた借入金の利子 |

| 地代家賃 | 土地を借りて建物を建てた場合に、その土地の地主に支払う地代 |

| 仲介手数料 | 不動産業者などへの賃貸契約の仲介手数料 |

| 広告宣伝費 | 賃貸住宅の入居者募集のための広告や宣伝費 |

必要経費の範囲が変わります

事業として扱われる

- 賃貸する部屋が概ね10部屋以上

- 独立した家屋なら概ね5棟以上

- 家族等への給与を必要経費にできる

- 必要経費にできる建物を取り壊した場合、全額必要経費にできる

- 赤字が繰り越せる

事業として扱われない

- 賃貸する部屋が概ね10部屋未満

- 独立した家屋なら概ね5棟未満

- 家族や親族への給与を必要経費にできない

- 必要経費にできる建物を取り壊した場合、必要経費にできるのは一部のみ

- 青色申告特別控除が10万円が限度(青色申告を行う場合)

※事業的規模についての詳細な判断は、税理士等専門家へご相談ください。

※不動産所得の金額の計算上に生じた損失額は他の所得と合算して損益通算できますが、それでもなお引ききれない金額があるときは、翌年以後3年間にわたり全額を差し引けるまで繰越したり、前年の黒字の所得に繰戻して 前年の税額の還付が受けられます。

確定申告書を作成する

確定申告書に記入する

青色申告なら、膏色申告決算書(不動産所得用)、白色申告なら収支内訳書(不動産所得用)を使って申告します。

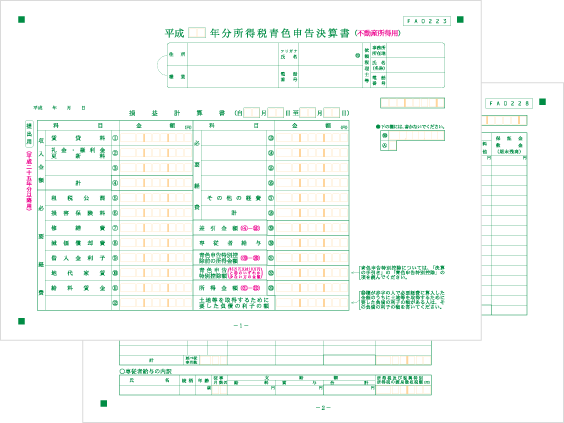

青色申告決算書(不動産所得用)

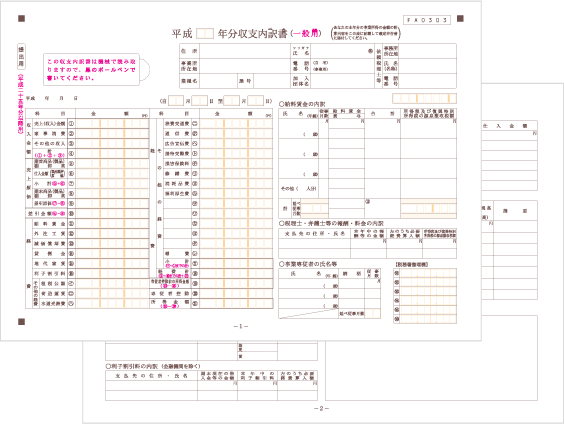

白色申告 収支内訳書(不動産所得用)

税務署に提出する

いずれかの方法で管轄の税務署へ提出します。

- 税務署へ確定申告書類を持参して提出する

- 確定申告書類を税務署へ郵送する

- インターネットで申告する - e-Taxで電子申告

納税または税金の還付を受ける

確定申告で計算した税額は銀行や郵便局から納付する必要があります。確定申告の結果、

不動産所得で赤字が出た場合には、その赤字額に対応した還付金が指定の口座に直接振り込まれます。

提出してからおよそ2カ月から3カ月後が振込の目安です。